| 浅谈截面风格策略与资产配置 |

| 作者:Mr.JIANG 发表时间:2023-11-21 阅读次数:2234 |

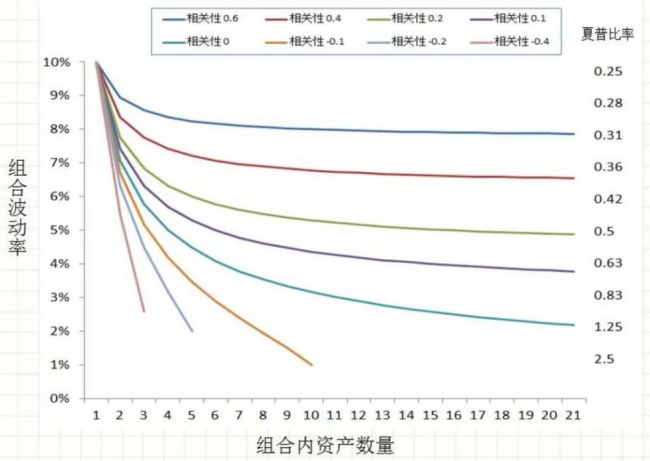

一、截面与资产配置的含义 在金融市场中,资产配置通常指投资者通过投资不同类别的资产,以获得最佳投资组合的行为。它旨在提高投资组合的收益,同时降低风险。而截面策略,通常是指在某一时点,通过某一/某些判断标准,将资产进行强弱分类,再进行差异化配置。(例如:通过量价因子、基本面因子等,判断两组品种的相对强弱关系。投资人可选择做多一组强势的品种,同时做空另一组弱势品种,从而获取组合之下的收益之和为正。或者在仓位管理上多配前者,少配后者)。 因此,我们可以说,截面风格策略是进行资产配置的手段之一。它不再是单独地看待某一资产,而是在多个资产品种中进行选择,获取品种对冲后的收益。相比于单品种时序策略主要考虑在单一资产上的买卖交易行为,截面策略对于交易时点的选择并不那么敏感,也降低了在交易上择时的难度;但相应地,截面策略可能也舍弃了更高的交易精确度。本文便是旨在探讨截面策略的理论基础和部分实现环节。 二、使用截面策略获利的理由与面临的风险 从获利原理上来讲,品种间相对强弱的延续性是截面策略想要获利的主要因素。 品种间强弱延续性所维持的时间周期决定了可能适于持仓的周期长短。在常用的截面策略中,交易者可能会选择固定的时间周期间隔来判断品种间的相对强弱,并进行调仓。例如量价上使用小时均价,全天均价,每周价格变动等,也包括品种基本面数据,如期货品种的基差、库存、利润等的变动,股票上常用的多因子数据等。 品种间强弱的不对称性有多大,则决定了获利的空间大小。在结构性行情持续发酵的市场中,(也即趋势明显分化,强者恒强,弱者恒弱),可能发生两组都获利的情形。而在市场受宏观性冲击影响,或走势趋于一致时,多空盈亏相抵,表现可能弱化。在无序混乱的行情中,来回调整,也可能出现两头皆负的情况。总体而言,截面策略天然会进行多品种的覆盖交易,品种的分散性持仓可以起到分散收益来源的作用,但也无法完全避免风险共现的情况。这是策略中需要额外考虑的因素。 品种间的相关性也是重要的考虑参数之一。相关性是一种数理上统计的结果,其产生的因果来源有很多,可能是基本面上产业的上下游关系,互为竞争性商品或互补商品,宏观性因素的冲击等,也可能是交易者情绪的助推,资金流动选择的结果。在使用截面策略时,可能会倾向于在强弱两组之间分别选取呈现出低相关性或负相关性的品种;而在同组之中,相关性也影响到仓位的配置,例如在期货截面多空策略中,如果同组内商品的相关性很高,品种的同向波动会加大策略收益的波动性,倘若要平滑可能发生的波动,则要减轻组内相关性高的品种的合计持仓。

三、市场风格变化与截面风格策略在股市、期市的差异 此外,市场风格和情绪会进行切换变化,并充满不确定性,这是交易者必然会面临的情形,那么截面风格策略如何合理应对呢?在某一个确定的时间维度上,如一周,一个月,一年,我们习惯将市场行情描述为上涨,下跌,震荡,行业内更常使用市场贝塔β的概念来形容这一整体情形。 在股市中,和截面风格类策略较类似的是市场中性策略。市场中性策略旨在通过对冲掉市场风险来实现稳定的绝对回报。

首先,我们需要考虑在策略设计上基于市场中性与非中性的差异。市场中性策略通常指的是在系统性风险(比如股票或期货普涨普跌、利率风险等)上无暴露或者具有较低暴露。一个简单的"市场中性"投资组合须包含两个部分,一部分为“多头”组合,另一部分为“空头”组合,且“多头”组合和“空头”组合具有一致或者相近的市值敞口或者贝塔敞口。也可细化到进一步的行业、风格因子权重上保持一致或接近。由于交易机制的限制,在国内的股票市场中性策略多采用股指期货作为空头配置。而市场非中性策略,则是对中性策略的偏离,即交易者可能会偏向于某一个方向上的交易,放大某个方向上的敞口。从这个角度上来讲,股票上的非中性策略,更多是代表了对大盘贝塔方向的押注,例如在牛市中的多头配比超过空头配比,以获取更高超额。 事实上,在股票市场中对大盘走势(贝塔)的关注度明显高于在期货市场中对商品指数的关注度。这是因为股票之间以估值为纽带,估值代表了市场的情绪、资金流动性等外部环境,并最终体现为整体价格走势。而大宗商品品种之间的基本面差异度较大,各个商品之间可能缺乏明显的关联度,且交易机制上多空都可交易,商品指数可能较难代表市场的整体行情方向。因此,在期货市场中,基于基本面考虑的截面多空策略可能更关注板块或品种间的强弱差异,板块或品种间某个方向上的仓位超配更多是基于对板块或品种强弱程度的押注;而期货中基于量价的截面策略则客观上也会表现出这种板块间的超配差异。在实践中,期货市场中的截面策略更多是非中性的,即多空市值允许保持一定量的敞口交易。 总体而言,截面策略同样依赖于某种趋势的连续性,在市场强弱关系明显的时候往往表现更好,无序的市场波动状态和突然的反转也不是使用截面策略的好时期。

四、截面风格策略的延伸/普适程度 截面策略考虑的核心是配比多个资产之间的强弱关系,其广泛的延伸可以推演到全球宏观对冲,宏观上大类资产间的轮动可以提供策略资产多空配置的底层驱动力。 注:本文并未具体复现某一量化策略或指标,而是探讨一些简单的交易逻辑,厘清策略实现中需要考虑的现实因素。量化是一种手段,而底层的交易逻辑合理,则会加强我们对交易策略的信任感。 |