| 波动率、突变与策略实践 |

| 作者:Q 发表时间:2022-09-13 阅读次数:1031 |

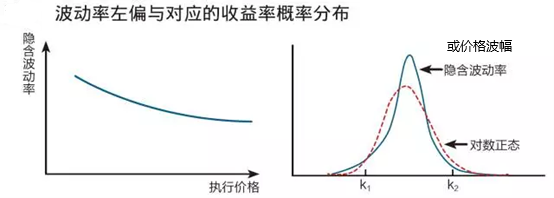

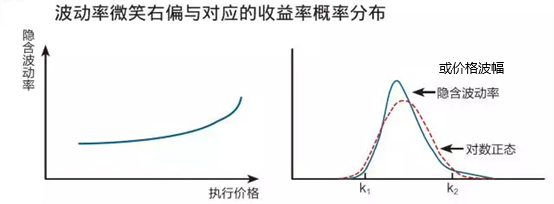

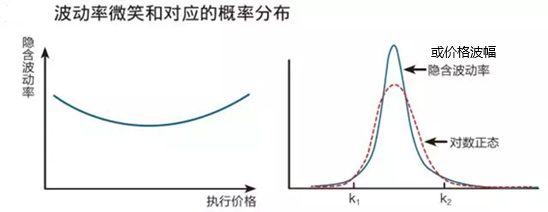

| 一、波动率的特征、衡量与应用 波动率是指标的价格的波动程度。波动率越大,意味着价格波动幅度越大;反之波动率越小,表示价格波动幅度越小。 需要说明的是,尽管波动率也是期权交易的一个核心概念,但在本文中我们所涉及的探讨主要集中于期货交易。 波动率的一个基本特征是存在强弱交替。对此,简单的理解是,对同一个交易标的和市场而言,高波动率可能会存在于一段时期,但不会一直持续,而是会与低波动率交替出现。 波动率的另一个重要特征是呈现“微笑”曲线(偏度),这一特征通常与期权交易相联系。但撇开期权不谈,期货价格的波动率也有类似的特征描述,也即尖峰肥尾的价格波幅分布特征。    期货波动率的一个常用衡量指标——ATR。

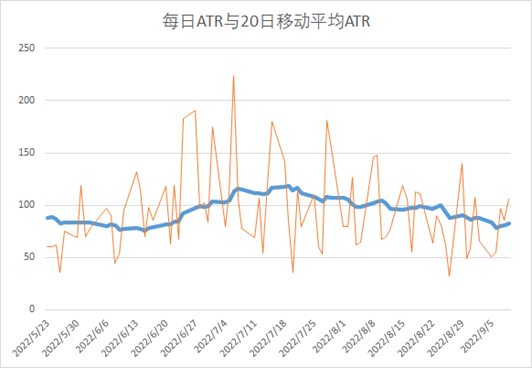

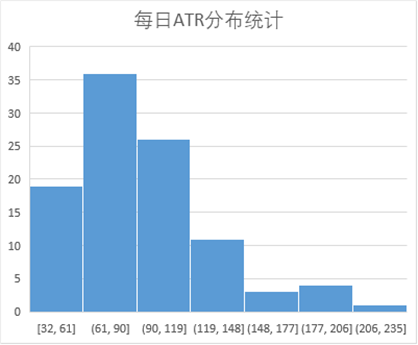

ATR又称平均真实波动范围。其计算方式如下:TR=max〖{|当日最高价-当日最低价|,|当日最高价-昨日收盘价|,|昨日收盘价-当日最低价〗 |}。(ATR)真实波幅=TR的N日简单移动平均。 例如:上期所白银主力合约2022年5月23日至9月9日的20日移动平均ATR值如下图(蓝色曲线)所示。可见,白银主力合约的波动幅度在6月初至7月中旬呈明显上升状态,而7月中旬至今处于下降状态中。  上期所白银主力合约2022年4月中旬至9月9日,每日ATR分布统计的图形呈现出一定的“右偏”特征。

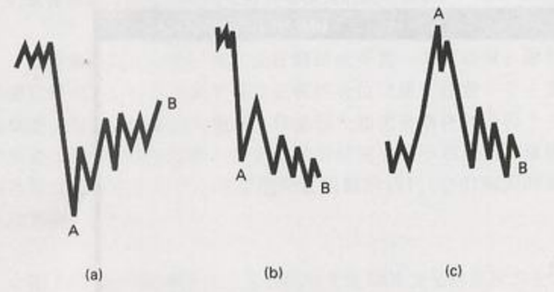

关于波动率的衡量指标还有很多,在此不一一介绍。 当我们通过所选择的指标对各标的的历史波动率有所了解后,便可借此来选择更合适的交易品种。选择交易高波动率的品种与较大的风险密切相关,低波动率则可能意味着获利的程度更低。 此外,可以利用波动率构建过滤系统,例如:只在当波动率高于过滤阈值低点或低于过滤阈值高点时,选择开仓进场;而当波动率高于阈值高点时,由于对未来的价格变动失去方向或是已经盈利,则可以选择平仓立场。 波动率与仓位管理也密切相关。在交易入场前,便可利用波动率(如ATR指标),将交易品种的风险敞口锁定在一定的范围内,也即控制头寸规模。例如:用总资金的某一部分除以平均真实波幅(ATR)的某一系数,来得到入场的头寸规模。 二、突变的原因、类型与应对 波动率的概念常与突变相结合。在一个交易策略中,不得不考虑突变所带来的交易影响。一个价格突变可以被看作一个大的跳空,或是一个突然加大的行情波动范围,它可以是通常价格波动行情的3-4倍甚至更高。 价格突变没有特定的规则或模式可以被提前应用,因为它总是不可预期的。但是突变也是存在区别的,也即某些突变是结构性变化引起的结果,而另一些则是暂时性的或不明确的。 我们可以简单地将价格突变区分为以下三种模式:  (a)短期反应但过度的突变:一个突然降至A点的波动,有一个基本面的理由,但被夸大了,因此价格部分修复至B点。如:经济新闻等事件导致市场短期内将价格推得稍微过远,但一个交易者难以从这种价格波动中获利。

(b)结构性突变:由于市场发生结构性的变化而导致的突变,并没有一次反应到位,因此价格继续保持与A相同的方向向B运行。如:天气可能引起的供给端的结构性变化、突发的战争冲突带来能源市场的结构性紧张等。 (c)假的突变(或可称之为一种噪音):一个缺乏基本面支撑的假突变,在消息出来后得到修正,三天以后效果已经消失。 当一个价格突变出现时,需要使用一些预先确定的规则来应对这一情境,对于短线交易者尤其如此。首先需要鉴别突变,当一个缺口或价格波动区间大于某个根据历史统计所得到的合理极限时,一个价格突变就产生了。若持仓盈利,可以适当获利平仓并等待一个新的趋势信号。若亏损,则在预设的止损点处,或在价格到达一个新的极端值、一个合理的回撤幅度(若变化是结构性的,只可能期望一个小的反弹,并且进一步亏损的风险是很高的)或一个相反的趋势信号产生时出场。而对于长线交易者,一个并不夸张的价格突变对交易绩效的影响并不具有太大的破坏性。 注:关于波动率的应用可参考文献1,突变部分进一步的描述可参考文献2。 1、《交易系统与方法》,机械工业出版社,[美]佩里·J·考夫曼(Perry J.Kaufman)著,高闻酉、高瑄、郭思齐译。 2、《精明交易者:系统交易指南》,广东经济出版社,[美]佩里·J·考夫曼(Perry J.Kaufman)著,江宁译。 |