| 因子策略相关:基本面多因子模型F-Score介绍 |

| 作者:郁嘉炜 发表时间:2022-07-25 阅读次数:1826 |

我们将在本文介绍一种基于会计基本面分析的多因子模型F-Score,进而构建出一种量化选股策略。 一、F-Score介绍F-Score是一种量化多因子选股模型,最早出现在Piotroski于2000年所著的论文《Value Investing: The Use of Historical Financial Statement Information to Separate Winners from Losers》中,此文研究了一个简单的基于会计的基本面分析策略,当应用于一个广泛的高账面市值比公司的投资组合时,是否可以改变投资者的收益分配。其中Piotroski选择了9个因子来衡量公司财务状况的三个方面:盈利能力、财务杠杆/流动性和运营效率,所选取的因子易于解释,易于实现,并且作为汇总性能统计具有广泛的吸引力。Piotroski将每个公司的相关指标归类为“好”或“坏”,这取决于因子对未来价格和盈利能力的含义。变量的赋值等于1(或0),对应相关指标是否是好的(或坏的)。定义总度量F-SCORE为9个二进制信号的和。F-Score被设计用来衡量公司财务状况的整体质量或强度,购买标的的决定最终是取决于F-Score的表现。 二、F-Score的计算方式 以下我们介绍9个因子/指标的具体含义与计算方式:资产收益率用来衡量这个企业的盈利能力,“扣非”是为了剔除类似于资产变卖、金融投资带来的盈利,大于零表示企业处于盈利状态。 经营活动现金流量净额比总资产表示经营业务给企业带来的实际现金流入,其中利润可能包含应收票据或应收账款,大于零表示有实际的现金流入,企业真实获得的盈利。 资产收益率变化表示企业盈利能力变化,大于零表示企业盈利加速,处于扩张状态。 应计收益率更进一步地衡量企业真实的盈利能力,大于零表示企业盈利更真实。 长期负债率变化用来衡量企业偿债能力的变化,长期负债率=非流动负债/资产总额,小于零表示企业偿债能力增强。 流动比率变化用来衡量企业变现能力的变化,流动比率=流通资产/流动负债,流动比率数值越大,企业的变现能力就越强,流动比率大于零表示企业的变现能力在增强。 股票是否增发表示企业是否向股市再融资,不融资则表示企业可以自负盈亏,有较为健康的现金流。 毛利率变化衡量企业的竞争力变化,大于零表示企业的竞争力在变强。 资产周转率变化用来衡量企业的营运效率和管理质量,资产周转率=总营业额/总资产,资产周转率越高则表示企业能很好地利用自身资产生产商品/服务并销售出去,大于零则表示企业的营运效率和管理质量在提升。

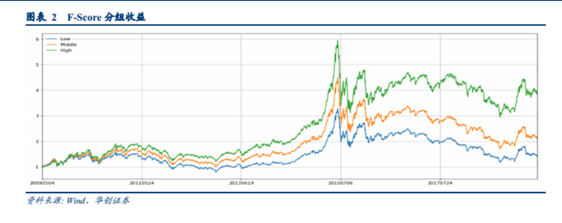

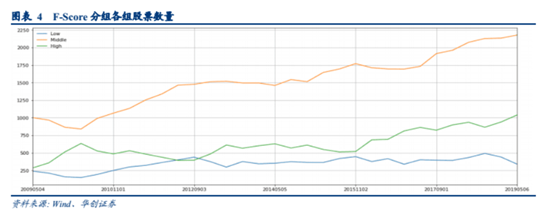

当满足条件时各项指标会取到0或1的值1累加起来会得到取值范围在[0,9]的F-Score,Piotroski按照大小分成了三组,[0,3]为low组,[4,6]为middle组[7,9]为high组并做了相应测算。

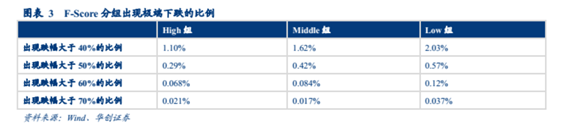

从分组收益来看,F-Score具有显著的收益区分能力,高F-Score显著跑赢低F-Score组。更重要的是作为一个风控手段,统计了各组出现极端下跌的比率,结果如下图所示:

不难看出High组出现极端下跌概率更小,风控的效果更为明显。

这些回测数据表明,F-Score选股模型可以选取基本面较为良好的股票作为股票池,其中大幅下跌的概率明显小于其他组。 三、其他回测数据与源代码附件

国内其他研究人员也曾对此策略做过回测,代码可参考文献部分的网址链接。

|