| 新冠疫情对大宗商品的影响 |

| 作者:金奕欣 发表时间:2021-10-15 阅读次数:3908 |

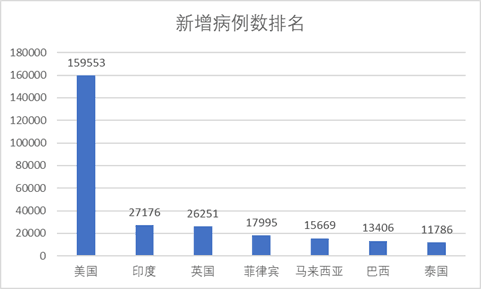

| 1.疫情的流行趋势与地区政策 美洲: 美国作为目前新增确诊病例数最多的国家,当前主要流行的依旧是具有高感染力的delta毒株。九月的开学季致使儿童到家庭的传播激增,从而导致美国在四季度进入新冠感染的新高峰。政府就目前传播情况拟推出第三针加强针计划,但该计划尚未被卫生部证实。 欧洲: 英国疫情在16岁以上人口接种率81%情况下,9月依然开始反复。 东南亚: 疫情发展速度迅猛,目前印尼,马来,菲律宾,越南、泰国五国加起来每百万人日单增感染数约为英国的两倍。加之东南亚普遍疫苗接种率偏低,当地政府受经济压力影响计划解除疫情封锁,改为地区性限制。尽管当前政府导向依旧以提高疫苗接种率为主,但有接受疫情常态化的趋势,为东来亚的疫情发展带来巨大的风险。

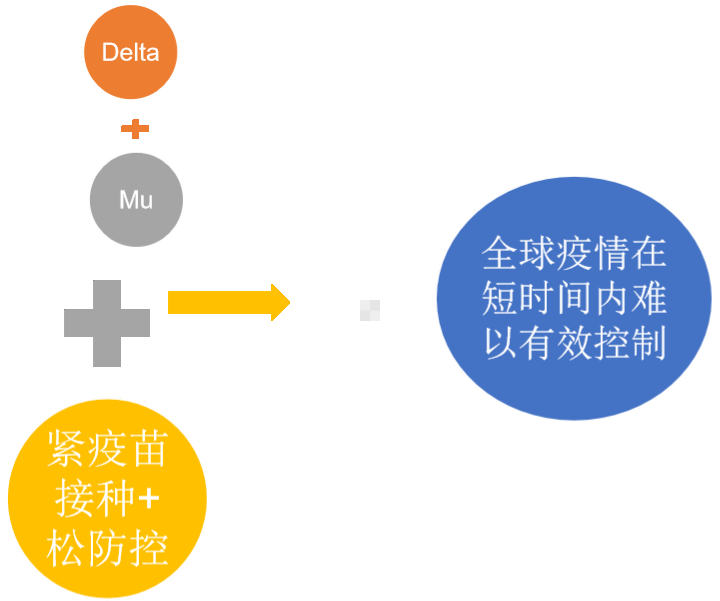

2.病毒变化:新型变种MU

新型变种MU

全球感染率0.1%,致死率暂未有详细数据公布。但该新型变种感染力更强,且传播速度和广度都不低于delta变种。目前全美都有感染病例,东京大学的研究也证实现有各种疫苗均对Mu变种无效。MU病毒突变能躲避之前感染或接种疫苗带来的免疫力,或许成为新冠疫情的加剧的又一推动力。

3.主流国家后疫情时代货币政策变化趋势

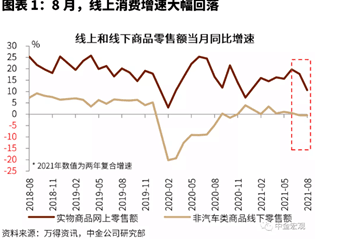

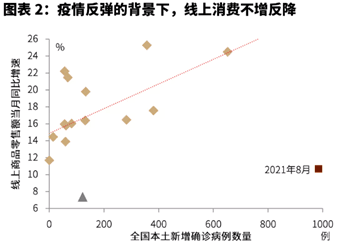

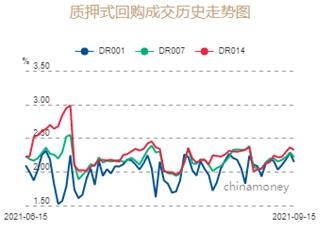

- 欧洲:欧盟上调对经济增速预期由原来的4.8%提升到5%,通胀预期由原来的1.9%上调到2.2%,同时早前宣布缩减PEPP购债速度。综合来看,对疫情下是经济恢复预期向好,加上上调通胀传递出的稳物价信号,在22年3月以前停止PEPP的可能性很大,但紧缩的节奏以缓步加码为主。 - 中国:8月公布社融规模305万亿,同比增10.3%;同月M1同比增速4.2%,创19个月来新低;短期流动性指标DR007为2.2826%。总结来看,疫情后国内经济活动有回暖信号,短期流动性宽裕,但消费及工业增加值均不及预期,其中黑色金属冶炼,电力热力的生产和供应,芯片短缺以及限电产冲击行业累积拖累工业增加值0.44%。7月降准后政策导向没有太大变化,后市宏观预期以结构性宽信用为主,叠加全球疫情4季度末见好转可能性大,市场总体货币量不会增加太多,国内4季度预期依旧降准大于降息。

4.新冠疫情对主要商品产区与贸易的影响

受疫情影响,港口吞吐量与国际贸易通道整体受阻,大宗CIF价在航运巨头冻结运价的情况下依旧大幅上升。细分商品板块来看: 马来西亚:受疫情影响,马来棕榈采摘工人明显短缺,马来政府预取消对外国劳工的招聘限制,但因劳动力短缺导致的马棕产量的大幅缩减在短时间内依旧难以恢复。泰国:目前泰国胶水产区进入增产期,胶水放量,四季度以供应宽松为主。但泰国疫情仍未得到有效控制,加上泰胶种植区、加工密集区与疫情区交叠,天然胶供应可能不及预期。 中国:受东南亚地区疫情的影响,棉纱的进口需求难见起色,同比国内消费依旧萎靡,往年的金九银十现象很难重现。

5.总结

|