| 页岩油状况一览 |

| 作者:花旭蔚 发表时间:2021-08-31 阅读次数:1424 |

|

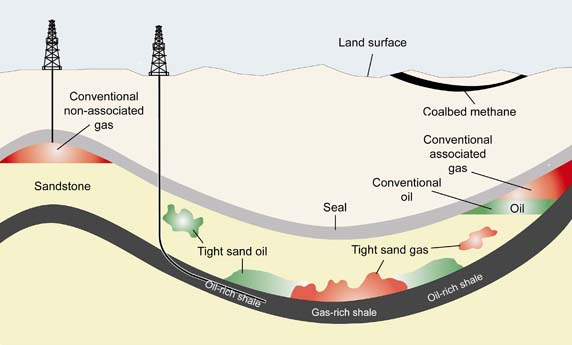

一、页岩油简介 页岩油是一种非常规石油。制备方法是加热分解油页岩,这个过程把在岩石中的有机物质转变为合成石油和天然气合成原料。所得的油状物,可以立即作为燃料或用于提供炼油厂。原料的性质可以通过加入氢和除去杂质(如硫和氮)等来改变,其制成的产品可用于和原油相同的目的。

页岩油是含有低渗透性的含石油地层中的轻质原油,严格来说属于致密油(tight oil)的一种。在美国能源信息署(EIA)的报告中,基本将页岩油和致密油作为同样的概念使用。

(图源: U.S. Environmental Protection Agency)

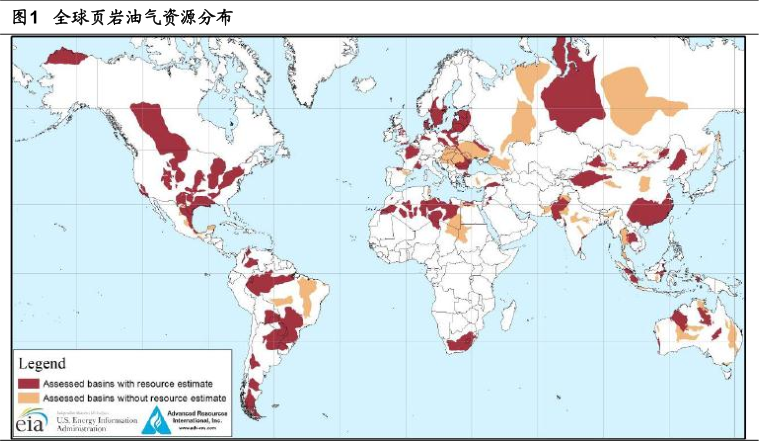

二、页岩油的发展 美国页岩油产量占全球的 90% 左右。根据 EIA,2010 年后由于技术改进,美国页岩油产量大幅增长,2016 年美国页岩油产量为 424 万桶/日,是全球最主要的页岩油开采国家。除了美国以外,2016 年加拿大页岩油产量在 40 万桶/日以下,阿根廷仍处于商业页岩油生产的早期阶段,自 2015 年尝试进行页岩油开采,2016 年页岩油产量约为 3万桶/日,而拥有大量页岩油技术可采资源的俄罗斯、墨西哥、哥伦比亚、澳大利亚和其他国家在 2015 年尚未进行页岩油的商业生产。

(图源:U.S. Energy Information Administration)

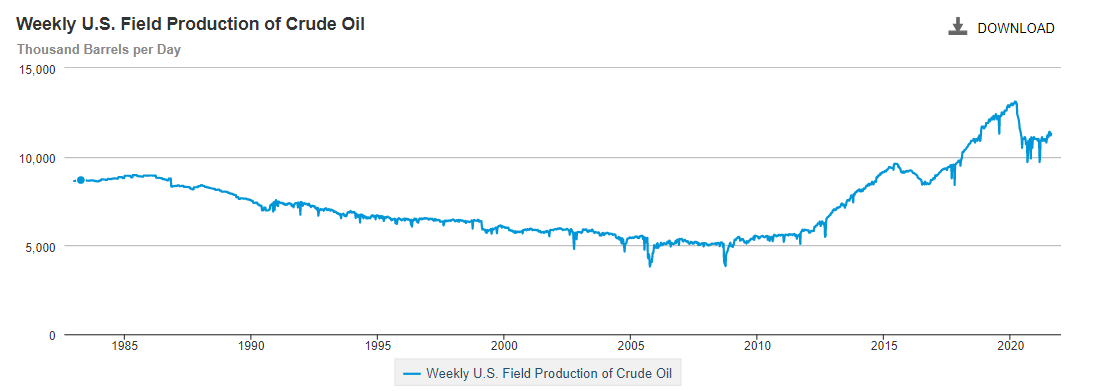

页岩油开采是美国实现能源独立、保障能源安全的重要方式。根据 BP 能源统计数据,2008 年前美国原油对外依存度不断走高,2005-2007 年间,美国原油对外依存度保持在 67%左右的高位,但随后由于页岩油的大规模开发,美国国内原油产量大幅增加,至 2017 年达到 1147 万桶/日,近 10 年复合增速为 6.5%,而美国原油消费量同期复合增速为-0.7%,在两方面作用下,2017 年美国原油对外依存度已下降至 34.4%,较 2007年下降 32.8 个百分点。为遏制美国页岩油行业的发展,中东石油生产国曾通过扩大生产来降低国际原油价格,一度使部分实力不够强劲的页原油公司破产,但降低原油价格并非长久之计,迫于OPCE各国国内经济需要,中东石油产量逐渐恢复正常,原油价格也逐渐回升,美国大型的页岩油公至此之后得以蓬勃发展,产量提升显著。

2007-2017 年间,美国页岩油产量增加了 427 万桶/日,而同期美国原油总产量增加了 429 万桶/日,美国页岩油几乎贡献了美国国内原油产量的全部增量。

(图源:U.S. Energy Information Administration)

2020年3月起,油价暴跌重创页岩油产业,美国原油产量大幅削减,较疫情前水平一度下降25%; 随着疫苗问世,全球经济复苏,航空等行业对原油的需求提升,原油价格回升。

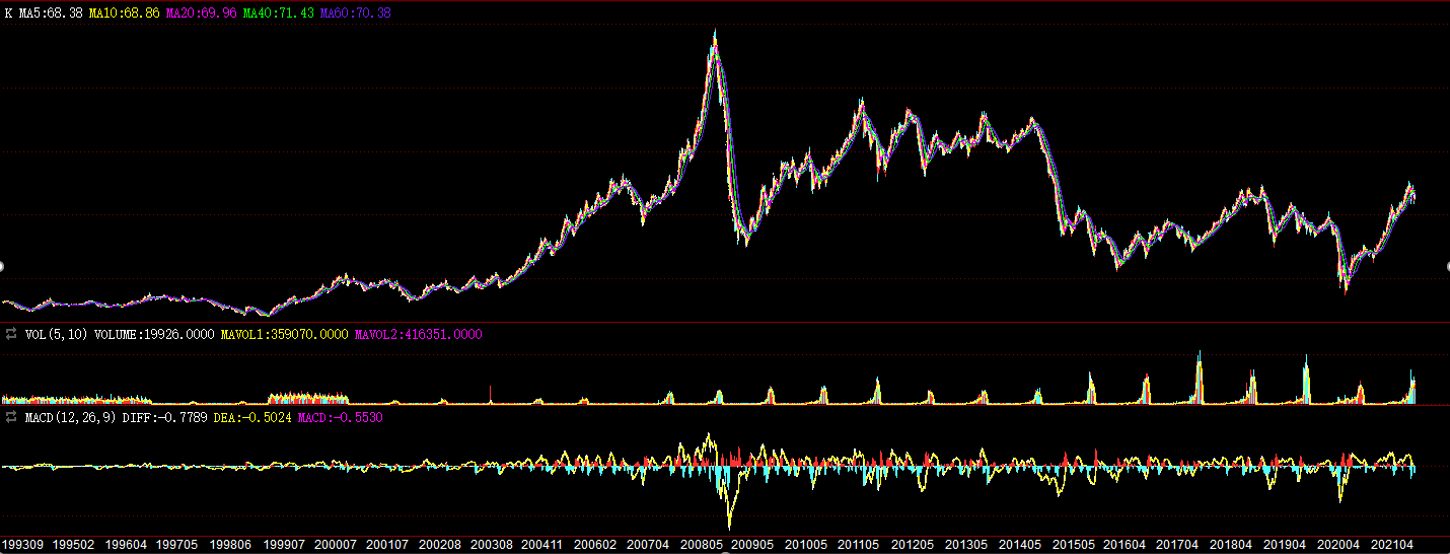

(图源:文化财经)

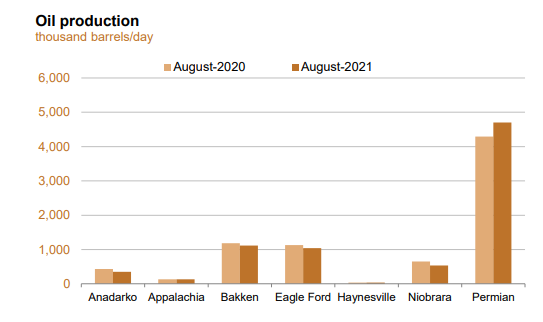

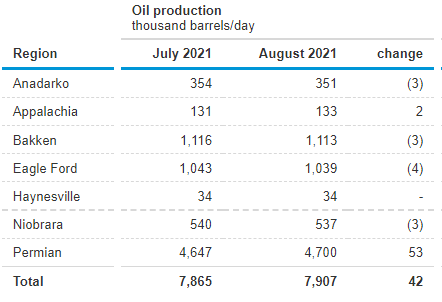

尽管7、8月份德尔塔变异毒株在全球蔓延,且美国日均新增感染人数屡创2021年新高,美国大有将新冠疫情作季节性流感处理的趋势,人民群众日常生活未受较大影响,美国原油产量及产能分别提升明显。如下图所示,7月份平均产量为786.5万桶/天,8月份平均产量为790.7万桶/天,每天的产量提升4.2万桶。

(图源:U.S. Energy Information Administration)

此数据来源于EIA,与路透社报道的页岩油的8月新增产量一致,可见美国新增原油产量几乎全部来自于页岩油。2007年美国的页岩油平均产量为40万桶/天,2014年达到了400万桶/天,如今达到了790.7万桶/天,较之2007年提升了近20倍。

(图源:Reuters)

三、页岩油企业现状 投资者要求回报,生产商目标由“扩张”转向“盈利” 随着2020年多家页岩油企业因杠杆过高而宣告破产,页岩油行业过往高负债、低回报的发展模式越来越不被投资者接受。资本约束、偿还债务、正向自由现金流和提高股东回报成为页岩油企业经营优先事项。页岩油企业的资本支出占经营性现金流比例从2015-2016年间的160%大幅下降至62%。

现金流情况已明显改善,资本支出仍较谨慎 预计2021年二季度自由现金流可恢复至疫情前水平。目前油价已超过疫情前水平,高于盈亏平衡点,页岩油企业资本支出随之回升,但仍未恢复至疫情前水平。以雪佛龙为例,目前其自由现金流为两年来最高,并以每年2-3亿美元速度回购股票,计划继续控制上游支出,下半年将在成本较低的二叠纪增加钻机和钻探人员。

大型页岩油企业抓住机会并购重组,集中效应正在兑现 美国先锋自然资源公司收购欧芹能源公司和双点能源公司,康菲石油收购康乔,雪佛龙收购来宝能源,德文能源收购WPX能源等。相较小公司,这些规模较大的公司拥有更强的风险承受能力,更严格的投资纪律,通过分散成本、资源累积等来度过亏损期,并快速调整生产计划,行业集中效应正兑现。

四、环保政策对页岩油行业的影响 从美国政策看,清洁能源政策限制页岩油行业扩张。 拜登总统上任以来,多次提出加大清洁能源投资,具体措施包括收紧联邦土地上新的石油和天然气钻探配额,增加甲烷排放税收标准,并扩大清洁能源汽车的生产规模等。短期看这些限制措施不会给页岩油行业造成较大的影响,因为大部分页岩油企业都有提前囤好的可钻探量,现有许可的油井供应还可支持两年。但政策引导将长期遏制行业发展上限。

从世界范围看,“碳中和、碳达峰”大势所趋。 根据《巴黎协定》,全球要在2065-2070年左右实现碳中和,世界能源结构转型势在必行,各能源巨头均做出能源转型的战略安排。如碧辟公司在其2020年的新战略中提出在2030年前,对低碳行业投资提升十倍,其运营产生的碳排放将下降30-35%;壳牌公司提出在2030年前,其运营产生的碳排放将下降20%,至2050年下降100%;必和必拓出售原油业务。

五、展望

全球范围看,原油产能总体供过于求。当前原油市场主要依靠OPEC+减产协议控制供应,稳定价格。预期年内,美国页岩油企业仍偏谨慎,部分低成本地区开采力度或加大,有望推动美国产量回升,但增速较低不足以逆转全球供给偏紧格局。

国际油价如低于80美元/桶,随着能源转型和页岩油企业经营模式转变,美国页岩油供给弹性将持续下降,难现2016-2018年产量高增速场景,也很难作为OPEC+的供给决策重点考虑变量,对油价的趋势性影响将渐弱。

当国际油价高于约50美元/桶盈亏平衡点时,页岩油企业就会主动扩大生产。当国际油价达80美元/桶以上时,上游投资意愿将明显回升,促使页岩油产量回归高位,届时若OPEC+和非OPEC利益难以平衡,产量难以有效管控,将反噬高油价。

短期来看美国页岩油产量仍难对油价构成重大影响,中长期页岩油增产对市场冲击也相对有限,不过美国页岩油的发展仍将限制高油价的出现。

|