| 宏观月报1801 | ||||||||||||||

| 发表时间:2018-03-27 阅读次数:1297 | ||||||||||||||

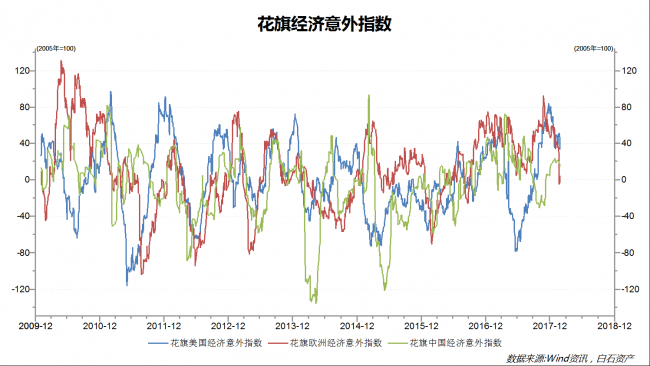

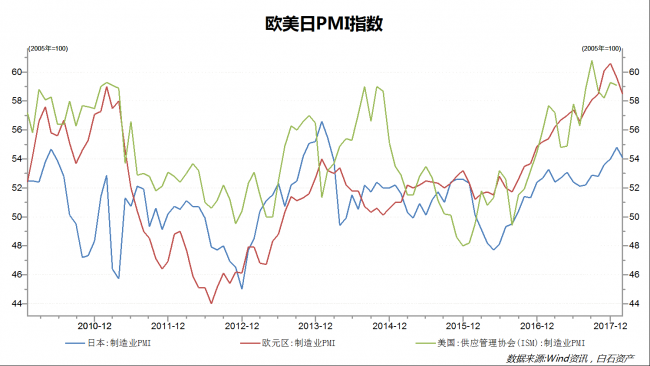

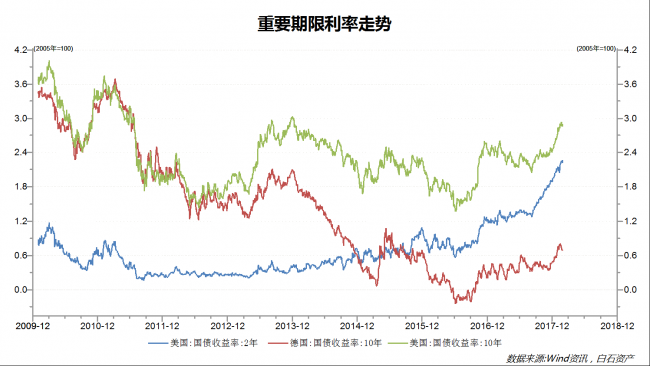

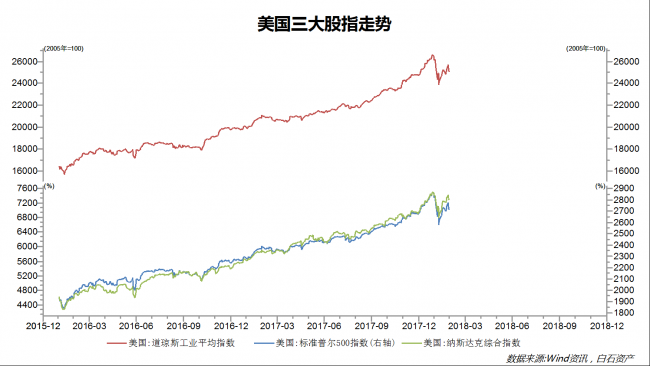

海外方面:宏观整体运行平稳,但经济数据高位回头迹象出现,此前宏观高景气度本月开始回落,具体来看欧美PMI延续一月环比走弱趋势,但仍处于较高扩张区间。美联储新任主席鲍威尔首次披露任期货币政策理念将延续耶伦时代加息进程,当前经济前景较为乐观的背景下市场认为本年度加息四次预期较强,对美联储货币政策的预期当前高度一致,短期来看不大会有更多异动,预计联储加息进程平稳。欧洲方面,央行维持当前政策不变,但措辞略有不同,英央行对未来货币收紧提上日程,但欧央行对当前欧元走强存在疑虑,二月份欧央行的会议纪要显示其对美国汇率战的担忧,虽认可当前欧洲经济强势复苏,但在货币政策转向上受到汇率因素掣肘,一定程度上推迟了欧央行紧缩预期管理的进程,未来欧央行转向仍将会给市场带来巨大波动。日本央行黑田东彦大概率连任,安倍经济学仍将持续发力,日央行货币政策转向预期已现,但兑现进程大概率滞后。 整体来看三月份美联储加息几乎板上钉钉,但其他主要央行仍相对温和,当前本轮紧缩预期波峰已过,三月份货币政策对市场影响较小。金融市场二月份出现较大波动,海外股市出现大幅下挫,主因仍是利率正常化进程各类资产重估。股市仍存在较大波动调整可能,在当前宏观诸多利好已兑现的大环境下可能对整个金融市场有较大冲击。三月整个宏观基调积极偏平稳,警惕股市波动传导。

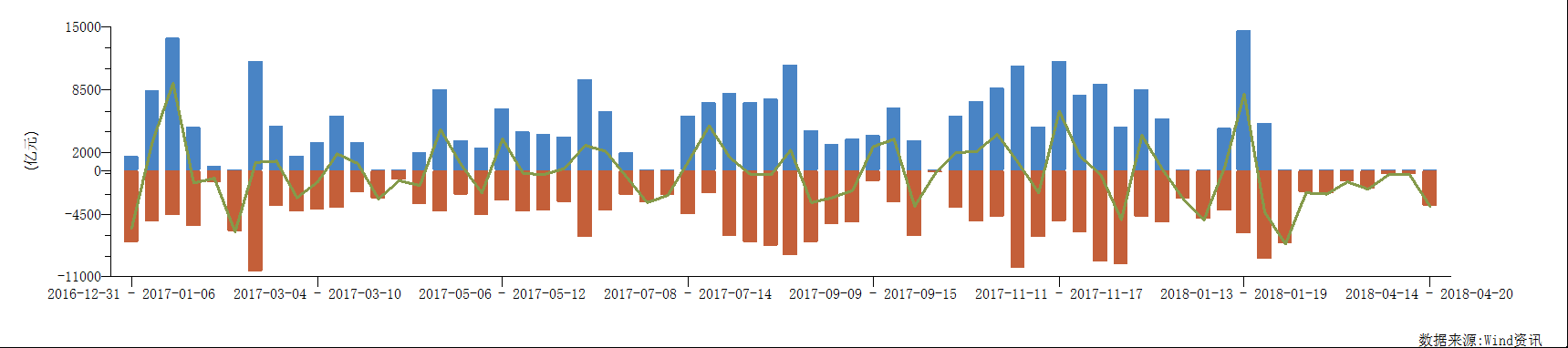

国内方面: 二月份因为春节假期因素,经济数据大概率同比走弱,“一年之计在于春”,自16年来,一二月份信贷投放备受关注,一月新增社会融资规模为 3.06 万亿,其中新增人民币贷款为 2.9 万亿,创历史新高。具体而言,受监管政策驱动,表外转表内融资的现象明显,“非标”融资占比大幅下降,而贷款占比则大增,为支撑社会融资规模维持高位的主要原因。从贷款结构看,当月中长期贷款增加 1.92 万亿,企业中长期贷款增加 1.22 万亿,居民中长期贷款增加 5910 亿,环比均大增,但弱于去年同期增速。考虑银行 1 月大幅投放贷款的季节性因素、以及居民按揭贷款的限制,预计后续各月新增信贷规模难以维持如此高增速,即对实体经济的表现不宜高估。当然,从最新的 PMI 值、进出口及其他相关指标看,国内宏观面表现亦不弱。我们一直跟踪宏观和产业政策,三月中国将进入政策密集发布期,两会预期将有更多关于乡村建设的推进,环保安防的升级方面的政策,同样值得关注的是18年的财政赤字计划,此前市场有传言赤字调低,考虑到近两年此前财政收支结余调节因素下赤字率仍不低的背景,下调赤字率会大幅影响市场对本年度政府投资预期。

一, 经济复苏最强共振期渐入尾声 欧元区二月份制造业PMI指数报58.5,美日大概率同步欧洲回落趋势,当前宏观利好大部分已兑现,经济数据高点已现,最强共振期已过。

二, 利率持续上扬,市场价值重估持续,金融市场调整继续 二月份金融市场出现较大波动,长债利率持续攀升,十年期美债最高突破2.9%,逼近此前市场预期加息后周期3%的水平,十年欧债利率也出现大幅上行从0.4%左右到0.85%左右。股市出现大幅调整,当前长端利率上涨需要更多宏观利好落地,但短端受加息带动上行仍有空间,市场调整远未结束。

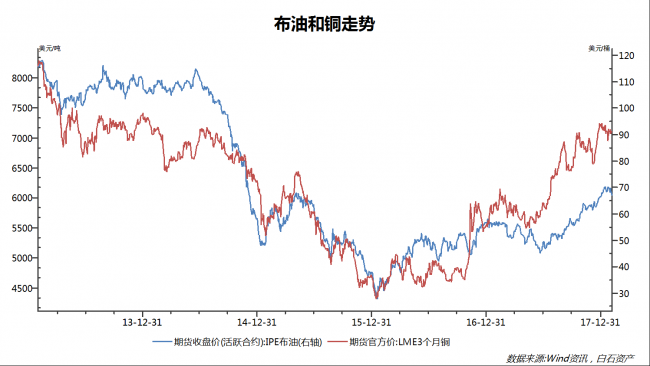

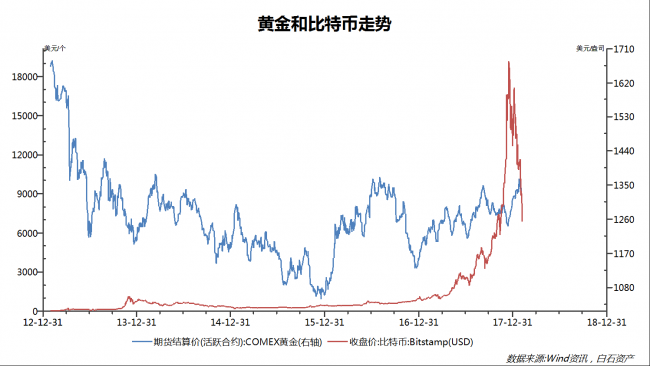

三, 宏观偏暖基调延续, 一月份原油表现偏强,有色金属整体跟随原油趋势维持高位,再通涨重炒仍是市场主题之一,通胀预期归来带来诸多不确定性,黄金在整个一月份表现可圈可点。随着数字货币炒作降温,全球政治经济事件仍较为频繁,黄金价格反映了当前投资者的诸多不确定性升温。

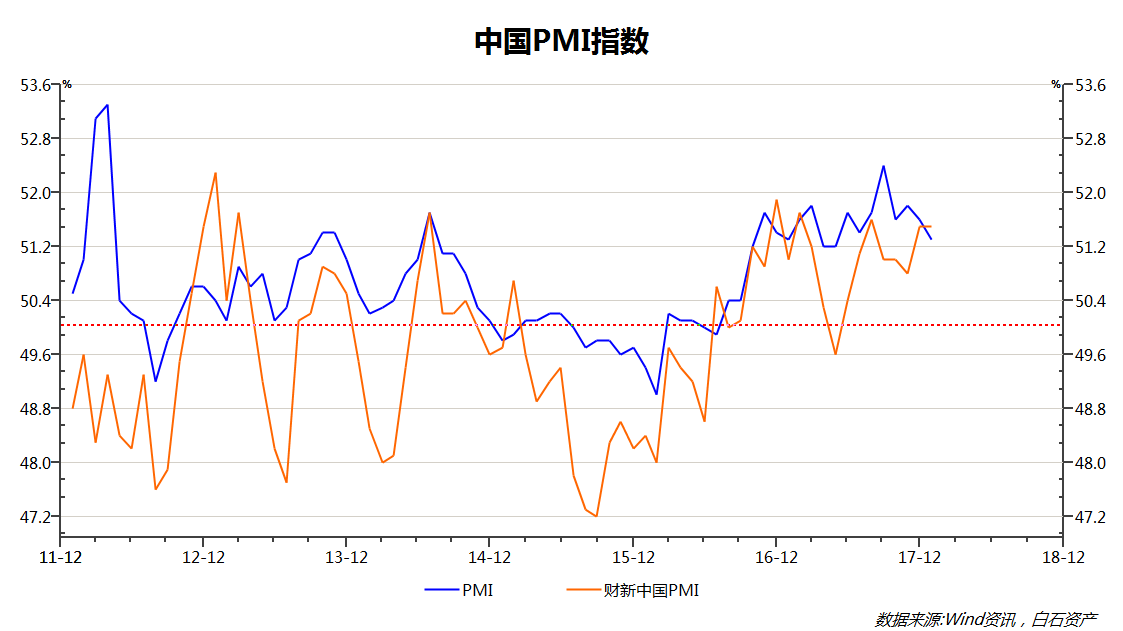

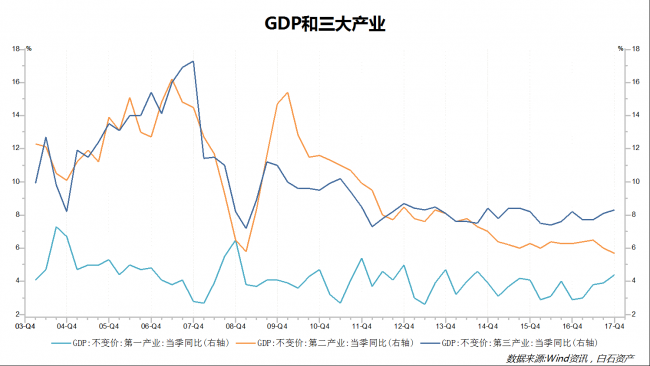

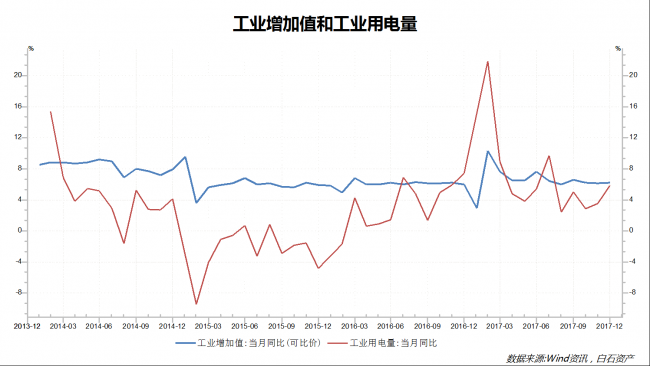

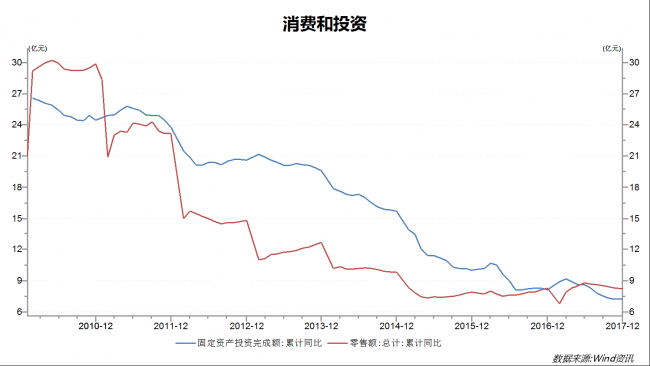

四, 海外宏观短期重点关注和展望 美国政府债务上限谈判将重提日程,欧洲意大利大选和德国组阁等风险政治事件将可能带来短期避险情绪。另者在当前股市出现重大调整的背景下,市场对央行货币政策退出有了新的期待与央行似乎执意利率正常化相悖,可能短期加剧风险波动。总体来看,二月全球风险事件偏多,宏观调整情绪较浓,但中长期来看经济仍处于上升趋势。 五, 中国经济运行平稳,制造业维持扩张,工业企业利润小幅回落 一月份中国官方PMI 51.3略逊预期,但财新服务业PMI 54.7创近期新高,十二月份工业企业利润小幅回落,但工业增加值同比6.2%较上月环比增加0.1%。中国2017年全年GDP增长6.8%,三产增速喜人,当前冬季停工限产持续,季节性产出低点,但社会消费同比增速和固定资产投资同比增速维持前值,经济增长韧性仍在。

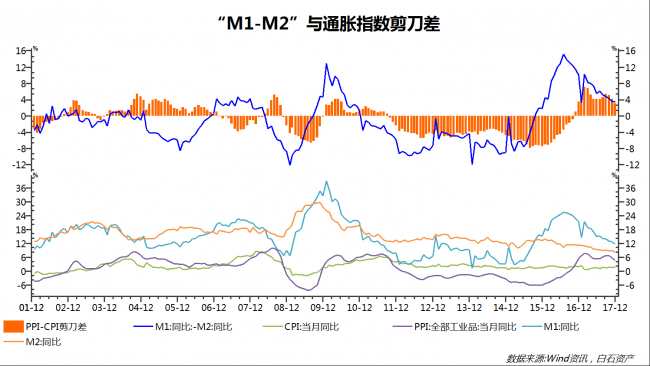

六, 货币资金流动性偏宽松,通胀预期平稳 十二月份M1同比增速11.8%,M2同比增速8.2%均创近期低值,货币市场利率出现较大波动,但进入一月份之后央行操作较为给力,叠加十一前降准兑现整体一月份市场资金较为宽松,12月通胀1.8%,但一月份全国雨雪超预期,物价指数有所上升,但整体来看通胀预期平稳,短期波动不大影响长期预期。站在当前时间节点,二三月份整个资金到期量相对较少。

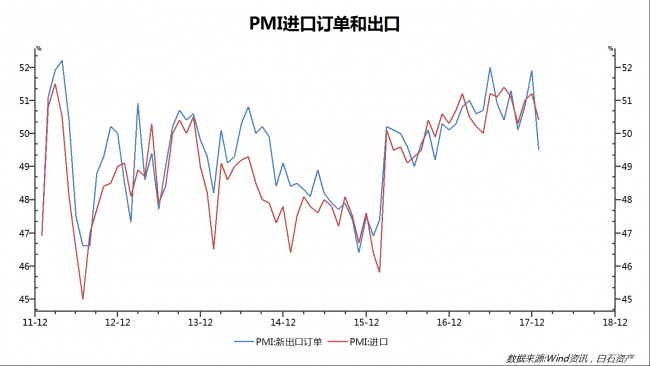

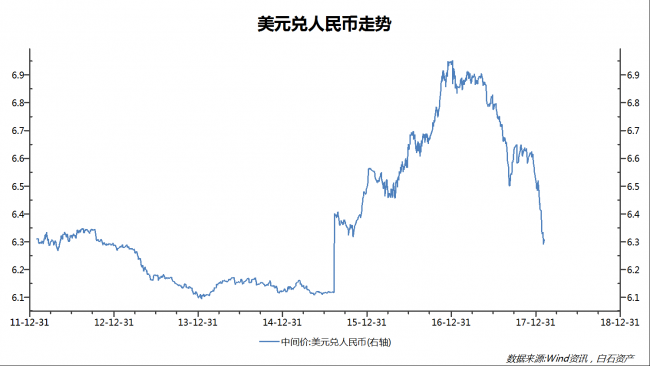

七, 人民币强势升值,但上升空间有限,进出口略有压力 人民币在美元指数大幅走弱的背景下强势升值,但其他非美货币升值主要逻辑源于对经济边际走强的预期带来利差的快速修复,而人民币由于前期标的一篮子货币最近被动升值,央行启动逆因子调节,总体来看人民币不具有短期大幅升值基本面,上升空间有限。12 月进出口分项指数双双出现进一步回升,新出口订单指数大幅上升 1.1 个百分点至 51.9%,进口指 数上升 0.2 个百分点至 51.2%。其他各项贸易领先指标中:波罗的海干散货指数 BDI 指数 12 月份均值明显回落,中国出口集装箱运价指数 CCFI 综合指数 12 月均值小幅下滑。总体来看,PMI 新出口订单走势预示出口受汇率因素和季节性因素压力,进口方面面临价格效应衰减压力,存有一定下调空间。

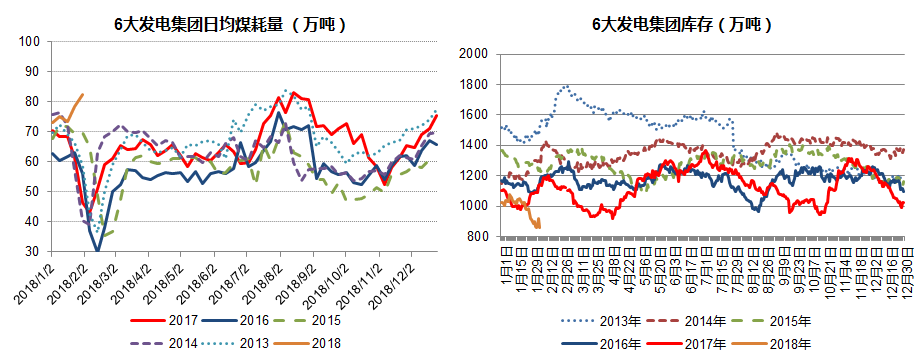

八, 宏观平稳背景下,中观产业主要矛盾点---严冬下热值需求抬升成本 进入一月份之后因为物候的影响,全国大范围雨雪天气一定程度上加剧了煤电的供需失衡,一方面发电厂煤耗居高不下,另一方面因为运力和天气的影响导致电煤补库进行不畅,前期煤改气不及预期推动天然气价格暴涨的故事在动力煤上重演,热值需求错配抬升全行业成本,是当前中观产业要素中的一颗地雷。在春节来临之际,库存问题解决无望,若年后不能消除在新一轮生产高峰来临之际势必对整个工业生产产生较大影响。

|

||||||||||||||